每年 6%,持續 35 年

在《 雙胞胎與投資》的討論中,我們提到,在假設的 6% 左右的年利率下,提早開始投資並投入較少的本金金額,到了退休年齡,可以與較晚開始但投入更多本金金額的雙胞胎打成平手。這種情境假設了一段長達 35 年的投資生涯。但這樣的投資是否真的存在?

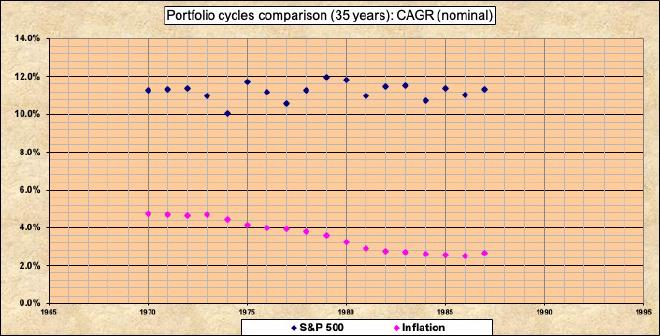

從 1970 年到 2021 年,S&P 5001 在 52 年間的年複合增長率(CAGR)為 11.07%2,遠高於假設的 6%。雖然股市波動性大,但若分析 35 年的滾動窗口(投資組合週期 portfolio cycle),可以更清楚地看出趨勢。

一個投資組合週期指的是一段 35 年的滾動時間,例如 1970–2004 年、1971–2005 年等。正如圖2 所示,S&P 500 在所有這些 35 年週期中的年複合增長率(compound annual growth rate CAGR)雖有波動,但始終穩定在約 11% 左右,遠超過假設的 6%。這意味著,自 1970 年以來的任何 35 年投資期,你都能超越假設的 6% 收益率。

在《雙胞胎與投資》的情境中,這更高的複合增長率意味著複利效應對你更加有利。如果你提早開始投資,即使總投資金額較少,你仍能超越或與你的雙胞胎打平。

這樣的投資是否存在?

有,市場上有多種追蹤 S&P 500 的指數型基金3和 ETF。例如,我自己也使用了其中的一種 基金。

Backtesting spreadsheet rev21b at Bogleheads forum. https://www.bogleheads.org/wiki/Simba%27s_backtesting_spreadsheet ↩︎ ↩︎

指數型基金: https://zh.wikipedia.org/zh-tw/%E6%8C%87%E6%95%B0%E5%9F%BA%E9%87%91 ↩︎